来源:发布时间:2021-04-02

都说美国万万税,买东西要交销售税,卖东西要交利得税。如果是卖房子,那要交的税可就多了, 而且名目繁多, 相互牵连交叉, 要搞清楚可不容易。今天,优联西家就带您来梳理一下,在美国卖房子要交哪些税?又如何才能合理省税?

税费如何界定?

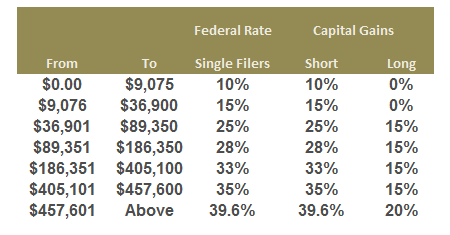

关于资本利得税,根据持有房屋时间的不同,税收的税率也不一样。短期持有持有不到一年转售,分级所得税税率最低10%,最高为40%。长期持有持有一年以上,适用房地产长期资本利得,最低为10%,最高25%。一般情况则为15%-25%之间。具体税率需要根据不同的收入水平分级而确定,下图供参考。

以单身申报为例,如果出售资产的净收入为46万美金以上,持有资产一年之内的最高税率为39.6%,持有资产一年以上的最高税率为20%。

省税攻略

比重很大的资本利得税,还存在着很多减免的条款,如果很好的利用,就能达到省税的目的。

1.保留装修凭据

房屋翻新改建的费用虽然不能抵税,但可以增加房屋成本,也就是减少了卖房利润,进而达到省税目的。所以只要是购房后的每次翻修与整修都应保留好相关收据,为日后的卖房换房做准备。

IRS 对整修费用有较严控制,详情请洽专业税务人士。

建议将房屋翻新改建费用的收据要和购房合同放在一起长期保留,以备未来使用。

2.善用自住房免税条款

若过去5年在该房住满两年,卖房利润有25万美元(夫妻两人则为50万美元)的免税额,只有超过部分才须交税。

此免税条款不适用于投资屋 (Investment Property) 和渡假屋 (Vacation Home) 等非主要自住用屋。

若属于自助+投资的两用房,则卖方自己主要居所的部分可享此税额优惠,出租的单元则需申报资本增值税。

3.善用自住房部分免税额

若因某些因素未住满两年而不得不卖房(例如换工作、调职、健康因素、失业、生多胞胎等),仍可享有部分免税条款福利。

4.善用同类资产置换条款

例如出售一套投资房(出租),且在售出赚到钱的45天内将利润拿去购买另一套投资房(需有书面证明),并于180天内完成所有交屋程序,则出售前一套房的利润将无须立即交税。

此法主要是延迟交税时间,若未来第二套出租房卖出后,但无用同样手法找到下一套投资房,则仍是要缴交所有的税款。

5.采用遗产继承方式,而非赠与

美国法律规定美国公民与绿卡持有者每人都有550万元免税额,无论是赠与或遗产,只要低于550万美金就无需缴税。两者看似无异,但其实在子女卖房时就有很大差异了。

赠与税:生前赠送,由赠送者支付赠与税。

遗产税:身后继承,由继承者支付遗产税。

注:如果是通过遗产方式继承,美国州遗产法庭会征收整个遗产5%-8%不等的费用。

美国税法规定:

生前赠与:子女受赠者的成本是父母当初买房时的成本(假设20万),因此未来子女要卖房时,将会以父母当初的买房成本去作为目前房子成本计算(也就是20万),而非房子目前市值。因此,若房子以50万卖出,则资本利得税会以50-20=30万去计算缴纳。

继承遗产:子女继承者的成本会是父母过世那一天的房产市值(假设40万),因此未来子女要卖房时,将会以继承那天的房产市值作为目前房子成本计算(也就是40万)。因此,若房子以50万卖出,则资本利得税会以50-45=5万去计算缴纳。

由此可知,以遗产方式将房产传给子女,对日后子女卖房时的税务较有利 。

400-990-1077